Ersatzbeschaffung

Bei Veräusserung einer dauernd selbstgenutzten Wohnliegenschaft wird die Grundstückgewinnsteuer aufgeschoben, soweit der Erlös innert angemessener Frist (in der Regel zwei Jahre) zum Erwerb oder Bau einer gleichgenutzten Ersatzliegenschaft verwendet wird.

Es ist unbedeutend, ob das Ersatzobjekt vor oder nach der Veräusserung des ursprünglichen Grundstückes erworben wird, solange die Zweijahresfrist zwischen dem Erwerb bzw. der Aufnahme der Selbstnutzung am Ersatzobjekt und der Veräusserung bzw. der Aufgabe der Selbstnutzung am ursprünglichen Grundstück eingehalten wird.

Ab 1. Januar 2001 wird im Kanton Zürich die sogenannte Abschöpfungsmethode angewendet.

Die Differenz zwischen Anlagekosten und Verkaufserlös des bisherigen Objektes gilt als Gewinn.

- Vollständiger Steueraufschub kann gewährt werden, wenn die Anlagekosten für das Ersatzobjekt höher sind, als der Verkaufserlös für das bisherige Objekt (ganzer Gewinn wird reinvestiert).

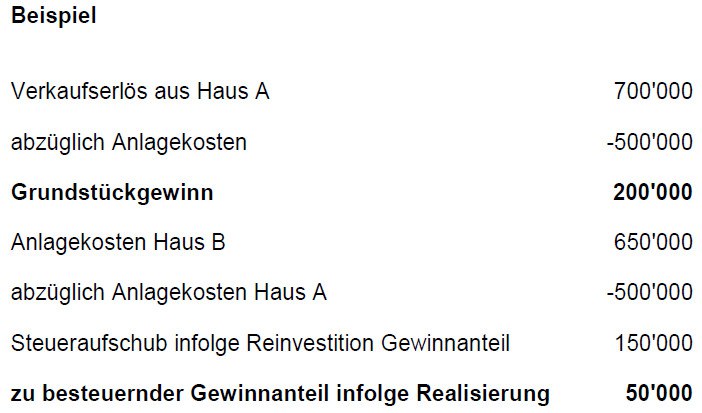

- Teilweiser Steueraufschub kann gewährt werden, wenn die Anlagekosten für das Ersatzobjekt höher sind als die Anlagekosten für das bisherige Objekt, jedoch unter dem Verkaufserlös liegen (ein Teil des Gewinnes wird reinvertiert).

- Kein Steueraufschub kann gewährt werden, wenn die Anlagekosten für das Ersatzobjekt tiefer sind als die Anlagekosten für das bisherige Objekt (keine Reinvestition des Gewinnes).